Bài 5: Xác định “độ thơm” của pin bar

Có 4 tiêu chí cần xét khi quan sát pin bar. 4 tiêu chí này không nhất định phải có nhưng nó có thể biến 1 set up “thơm” thành “thơm hơn”.

Chúng ta sẽ xem xét hình dạng của pin bar cũng như cách nó liên kết với vùng giá xung quanh. Chúng ta sẽ giả thiết tất cả các mức giá hỗ trợ và kháng cự đều là các mức giá quan trọng và các set up đều theo trend.

Kích thước mũi

Chúng ta đều đã biết 1 pin bar trông như thế nào ở bài 1. Nhưng pin bar đóng nến (close) ở đâu có thể cho biết nhiều thứ về độ thơm của nó. Hãy quay lại lý thuyết cung cầu, điều làm pin bar trở nên hấp dẫn.

Khi cầu vượt cung, giá sẽ tăng và ngược lại khi cung vượt cầu, giá sẽ giảm. Tất nhiên sẽ có nhiều mức giá khác nhau mà tại đó cung cầu vượt nhau. Nói cách khác, độ mạnh yếu của market (hay các mức giá quan trọng) thay đổi tùy tình huống.

Điều nay ảnh hưởng gì đến hình dạng của pin bar. Để trả lời, chúng ta cần quan sát cách market phản ứng với mức high và low của pin bar. Nó có close sát high hay low hay để lại 1 cái mũi dài?

Hãy xem ví dụ:

Mặc dù pin bar 2 đóng nến cách giá low nhưng hãy để ý mũi của nó nhỏ hơn mũi của pin bar 1. Đây là thứ chúng ta cần tìm: mũi càng nhỏ càng tốt.

Pin bar 1 vẫn có thể cho lợi nhuận ngay cả khi nó có mũi lớn. Tiêu chuẩn này không phải là thứ cần phải có nhưng nó rất có ích. Chỉ khi nó không là 1 pin bar thật sự (đuôi không dài ít nhất 2/3 nến) thì nó mới không đáng tin.

Các vấn đề kích thước

Khi mới bắt đầu trade theo price action, tôi thường xuyên “dính” phải các set up không tốt vì các pin bar quá nhỏ.

Nhưng quá nhỏ là so với cái gì? Là so với vùng nến trước đó.

Để so sánh, hãy tưởng tượng bạn muốn băng qua đường khi có 1 chiếc xe bus đang tăng tốc về phía bạn. Nếu giống đa số mọi người, bạn sẽ chờ chiếc xe bus đó bắt đầu dừng trước khi bạn băng qua đường. Việc thấy nó thắng lại là chưa đủ, nhất là khi quán tính của nó vẫn chưa giảm.

Một pin bar nhỏ so với các nến xung quanh cũng giống như ví dụ chiếc xe bus ở trên. Khi market đang có quán tính và tạo nên 1 ngày chạy 200 pips thì bạn sẽ thường trade khi có 1 pin bar 50 pips theo hướng ngược lại. Đôi khi pin bar này hiệu quả nhưng theo kinh nghiệm của tôi thì nó thường sai.

Điều bạn thấy là 1 pin bar không tương xứng với vùng giá xung quanh. Nếu bạn phải tìm thì mới thấy pin bar thì thường nó không đáng để trade.

Sau đây là 1 ví dụ điển hình về pin bar giảm giá trên chart daily

Hãy để ý xem cái đuôi nó vọt ra khỏi vùng giá xung quanh và tương quan độ lớn của nến pin bar với các nến xung quanh. Đây là mẫu pin bar mà chúng ta muốn trade.

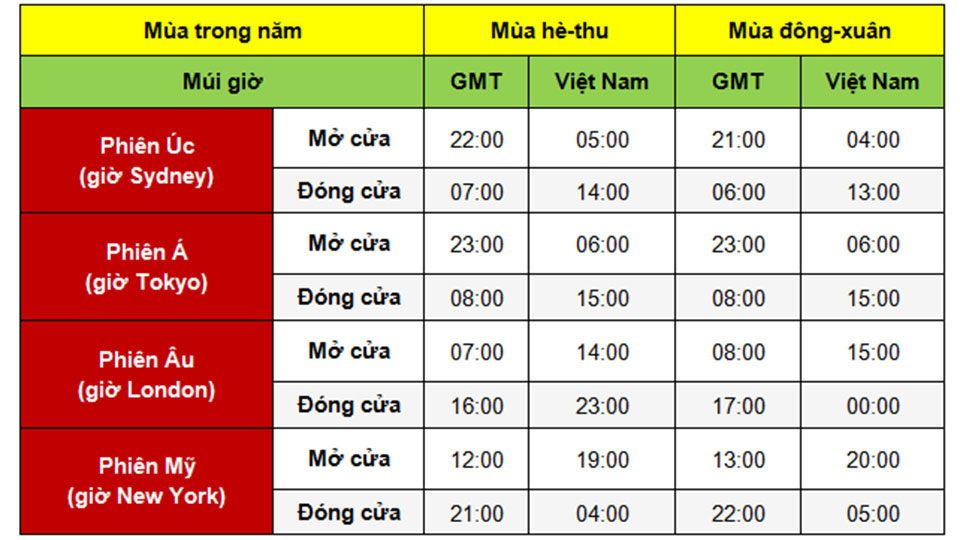

Giá và Thời gian

Giống phần tương quan độ lớn chúng ta vừa học ở trên, giá và thời gian dùng để đọc quán tính (momentum) của thị trường (cung và cầu).

Thị trường là sự mô tả về giá và thời gian. Chart nào cũng có trục Y và X. Trục Y là giá và X là thời gian. Kết hợp cả 2 giúp chúng ta đọc diễn biến giá (price action).

Nếu market không thể hiện đủ giá hoặc thời gian (hoặc cả 2) vào 1 cây pin bar đảo chiều so với swing high hoặc low trước đó thì cây pin đó không đủ điều kiện để trade.

Đây là ví dụ về 1 cây pin giả. Hãy xem điều gì đã diễn ra

Khi market phá mức giá 0.8520, nó có 5 ngày di chuyển bên dưới tạo nên 1 swing low. Thật vô cùng hợp lý khi chờ đợi 1 pin bar đảo chiều tại mức giá này (line đỏ).

Tuy nhiên, thay vì mất 5 ngày hoặc hơn để quay về mức giá này thì market retest lại nó trong khoảng ít hơn 48h. Diễn biến giá này cho thấy có 1 lực cầu đáng kể ngay dưới giá này. Vì vậy ngay khi pin bar hình thành, chất lượng của nó cần phải được đánh giá.

Như đã thấy, pin bar đã sai. Lực mua từ những ngày trước quá mạnh nên lực bán không giữ được. Thời gian giữa swing low và lúc retest là không đủ.

Một cú retest đẹp lẽ ra phải thế này:

Hãy để ý là khoảng không gian và thời gian cần thêm cho ví dụ này. Nếu NZDUSD tạo nên vùng diễn biến giá như thế này thay vì lúc trước thì nó có thể đã tạo ra 1 pin bar đẹp để trade.

Diễn biến giá như vậy cho biết dù có lực cầu xuất hiện bên dưới mức giá thì nó vẫn không đủ đánh bại lực cung khi pin bar hình thành.

Mức giá đã được test chưa ?

Giống các kỹ sư kết cấu thường dùng thiết bị test áp lực để kiểm tra sức mạnh của các cây cầu, chúng ta dùng pin bar để test sức mạnh của 1 mức giá khi vị trí của nó so với mức giá đó là quan trọng.

Có 2 kiểu test chính của pin bar với 1 mức giá quan trọng:

1. Ngay lập tức bật khỏi mức giá

2. Đuôi xuyên qua mức giá

Tôi thấy nhiều Trader tin rằng kiểu 1 là lý tưởng. Tuy nhiên, với kinh nghiệm bản thân thì pin bar có đuôi xuyên qua mức giá mới thật sự là cơ hội. Điều đó ko có nghĩa là kiểu 1 không tốt nhưng nó gây ra chút ít khó khăn.

Hãy xem 2 ví dụ sau đây. Ví dụ đầu tiên là về pin bar bật ngay khỏi mức giá. Ví dụ còn lại là về pin bar có đuôi xuyên qua mức giá.

Pin bar phản ứng ngay lập tức với mức giá.

Cây pin bar tăng giá có hình dạng đẹp và xuất hiện ngay mức giá quan trọng, tuy nhiên market chưa test hết khu vực. Thực tế là market đã phản ứng mạnh đối với mức giá này cho thấy có lực cầu mạnh bên trên mức giá nhưng còn bên dưới đó thì sao?

Điều này rất quan trọng vì chúng ta thường gọi chúng là những mức giá nhưng thực tế chúng là vùng giá (area hoặc zone). Điều gì sẽ xảy ra nếu vùng giá hỗ trợ thật sự nằm dưới đó 20 pip. Chúng ta có 1 cây pin bar tăng giá rất đẹp nhưng nó thực tế chưa test một vùng giá quan trọng.

Pin bar xuyên qua mức giá quan trọng.

Tương tự ví dụ trên, pin bar cũng có hình dạng rất chuẩn nhưng nó đã test hết cả khu vực hỗ trợ. Với đuôi nến xuyên qua mức giá này, chúng ta dễ dàng thấy lực cầu rất mạnh.

Loại pin bar này cho thấy lực cầu rất mạnh cả trên và dưới mức giá này. Các Tradercho thấy họ xác nhận mức giá này bằng cách giữ nó nằm trên.

Đó là tất cả 4 tiêu chuẩn chính để xem xét 1 trade dựa vào pin bar. Điều đó không có nghĩa là tôi sẽ không trade nếu tất cả các tiêu chuẩn này đều không thỏa mãn nhưng nếu càng nhiều tiêu chuẩn được thỏa mãn thì tôi lại càng muốn rủi ro hơn.