Bài 4 Mô hình giá Dead Cat Bounce (DCB) – Cú nảy mèo chết

Mô hình Dead Cat Bounce (DCB) (Cú nảy mèo chết)

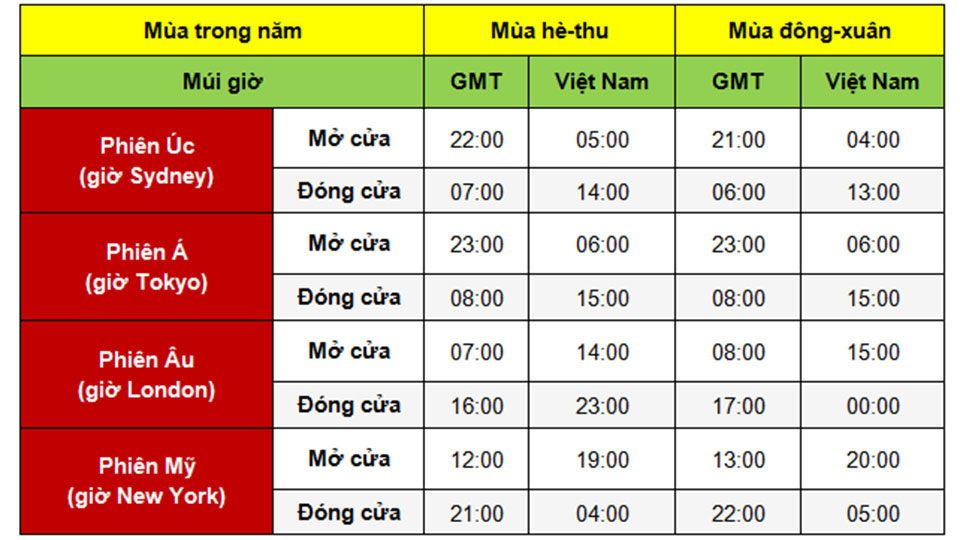

Giai đoạn đầu của mô hình DCB bao gồm một xu hướng giá giảm mạnh (trung bình khoảng 31%), và thường đi kèm với một khoảng trống giá (gap) lớn theo xu hướng giảm (theo Bulkowski, 2005). Xu hướng giá giảm mạnh này thường được gây ra bởi một “một sự kiện gây giảm giá” hay còn có thể hiểu là một tin tức hay báo cáo tài chính tiêu cực (theo Kirkpatrick & Dahlquist, 2010, p. 372). Phần thứ hai của mô hình này là phần “hồi lại”, khi giá tăng trở lại và có thể lấp đầy một phần khoảng trống hoặc hoàn toàn lấp đầy khoảng trống giá đó. Cú nảy này trung bình 28% độ cao giá của đoạn giảm trước (theo nghiên cứu Bulkowski , 2005) và xảy ra trong hơn 23 ngày. Kirkpatrick & Dahlquist (2010) nhấn mạnh rằng không phải tất cả “sự kiện gây giảm giá” đều có cú nảy này. Phần thứ ba của mô hình DCB là “sự giảm giá” sau cú nảy. Đáy được tạo bởi “sự kiện gây và trung bình 18% dưới đáy của “sự kiện gây giảm giá” trước đó (theo Bulkowski, 2005). giảm giá” bị phá vỡ (dưới hai phần ba thời gian bằng “sự suy giảm” hậu cú nảy) (Đáy của đợt giảm đầu tiên bị phá vỡ trong khoảng thời gian ít hơn 2/3 thời gian hình thành đoạn giảm đó và mức giảm sâu vượt đáy là trung bình 18% so với đợt giảm đầu tiên)

Kirkpatrick & Dahlquist (2010) khuyến khích giao dịch bằng mô hình DCB from the short side: theo hướng bán ra; khi giá nảy lên lại sau đáy tạo bởi “sự kiện gây giảm giá” và bắt đầu tạo đỉnh của mô hình; thì lúc này người giao dịch nên bán ra và đi theo xu hướng giảm. Bulkowski (2005) khuyến khích chốt lệnh bán khi giá chạm mức giá đáy của “sự kiện gây giảm giá” (tức là đáy của đợt giảm trước đó)

Thời gian hình thành trung bình của DCB và biến động giá

Biến động giá trung bình của mô hình DCB

Mô hình đảo chiều của DCB

Mô hình đảo chiều DCB không hẳn là sự đối lập hoàn toàn với mô hình DCB cơ bản. Nó được giải thích ngắn gọn là nếu một nhà đầu tư sở hữu một cổ phiếu sau một khoảng giá tăng mạnh và nhiều (5-20%) mà thường có hình thành khoảng trống giá tăng, sau đó người đó sẽ bán để chốt lời vào ngày thứ hai sau ngày giá có khoảng trống giá tăng đó để khóa lợi nhuận vì giá thường bắt đầu rơi sau đó, trước khi tạo thành một chuyển động theo xu hướng tăng mới (theo Bulkowski, 2005).

Biểu đồ minh họa mô hình DCB

Biểu đồ trên của Krispy Kreme Doughnuts (KKD) minh họa một mức giảm 52% từ mức giá đóng trước khi có khoảng trống giá giảm đến mức đáy của sự kiện gây giảm giá. Giá sau đó hồi lại hai phần ba đoạn giảm trước và rồi giá lại đi xuống một lần nữa. Giá đã thực sự phá vỡ dưới mức đáy của sự kiện gây giảm giá, nhưng chỉ khoảng 8%. Theo Bulkowski (2005), khoảng 26% trên tổng số thời gian, thông thường sẽ có một cú nảy thứ hai giống như trong biểu đồ này.

Biểu đồ minh họa mô hình đảo chiều của DCB

Biểu đồ của Bed Bath and Beyond (BBBY) minh họa một khoảng trống giá tăng, với mức giá tăng đến 24% khi so giữa vùng đóng cửa trước và sau khoảng trống giá.