Bài 23 Mô hình giá Rectangle – Hình chữ nhật

Mô hình Rectangle ở đáy

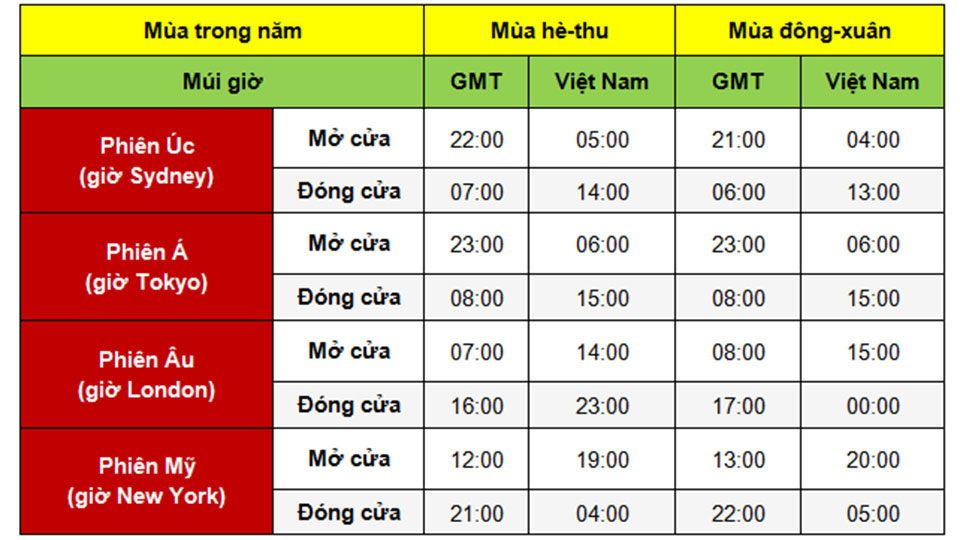

Mô hình Rectangle bao gồm hai đường xu hướng song song nhau (đường kháng cự và hỗ trợ) và hai đường này thường nằm ngang, nhưng cũng có thể dốc lên hoặc xuống nhẹ trong một vài trường hợp. Đường hỗ trợ được tạo ra bởi ít nhất là hai đáy hình chữ “W” và đường kháng cự được tạo bởi ít nhất là hai đỉnh hình chứ “M” . Khi giá đi vào mô hình HCN từ phía trên, ta gọi đó là hình chữ nhật ở đáy; ngược lại, khi giá vào mô hình từ phía dưới, nó gọi là hình chữ nhật ở đỉnh. Bình thường, các đỉnh có thể vượt lên đường kháng cự hoặc các đáy có thể vượt xuống đường hỗ trợ, đây gọi là tín hiệu phá vỡ giả. Đôi khi, giá có thể giảm lại khi chạm vào kháng cự bênt rên nhưng không giảm đủ mạnh để chạm vào hỗ trợ bên dưới, mà sau đó lại bắt đầu tăng trở lại về hướng của đường kháng cự. Điều này gọi là sự “hụt hơi” (shortfall) và có thể gợi ý rằng sự phá ngưỡng (breakout) thực sự sẽ là ở hướng tăng. Điều ngược lại cũng đúng, khi mà giá bật lên từ vùng hỗ trợ nhưng không đủ sức để chạm vào kháng cự và sau đó giảm trở lại về hướng vùng hỗ trợ.

Mô hình Rectangle ở đỉnh

Tâm lí giao dịch của mô hình Rectangle

Một vùng kháng cự được tạo ra bởi nhiều đỉnh giá gợi ý cho những nhà giao dịch biết được người bán đang sẵn sàng và có thể bán ra ở mức giá đó. Tương tự, vùng hỗ trợ tạo ra bởi nhiều đáy giá cho nhà giao dịch biết rằng người mua đang sẵn sàng nhảy vào và mua ở mức giá đó. Chỉ khi người mua sẵn sàng và có thể vượt qua sức mạnh của người bán thì đường kháng cự mới bị phá vỡ và ngược lại. Những nhà giao dịch định mua ở vùng kháng cự có lẽ bằng một cách nào đó, phải tự tin vào việc giá sẽ đi lên thêm bởi vì họ chỉ có lợi nhuận khi mua thấp bán cao; trong trường hợp kháng cự bị phá vỡ, họ phải mua cao và bán để chốt ở mức cao hơn. Khi giá phá vỡ và đóng trên đường kháng cự, những người bán đã bán ở đường kháng cự sẽ gặp rủi ro khi họ phải mua để chốt lệnh bán lỗ, từ đó giúp tạo thêm áp lực mua cho những người mua tại điểm phá ngưỡng. Ngược lại, tương tự với vùng hỗ trợ, những nhà giao dịch sẵn sàng bán ở vùng hỗ trợ phải tự tin vào việc giá sẽ đi xuống vì để kiếm được lợi nhuận họ phải bán thấp và chốt ở mức thấp hơn nữa. Khi giá phá vỡ và đóng bên dưới đường hỗ trợ, những người mua đã mua ở đường hỗ trợ sẽ phải bán ra để chốt lỗ, từ đó giúp tăng thêm áp lực bán cho những người bán ở điểm phá vỡ.

Một tín hiệu mua được đưa ra khi giá phá ngưỡng và đóng bên trên đường kháng cự và một tín hiệu bán được đưa ra khi giá phá ngưỡng bên dưới đường hỗ trợ. Một số người giao dịch cho rằng việc mua ở đường hỗ trợ và bán ở đường kháng cự là khả thi khi độ cao của hình chữ nhật đạt mức vừa đủ. Tuy nhiên, đối với đa số trường hợp, Kirkpatrick & Dahlquist (2010) khuyên nhà giao dịch nên tránh chiến lược này vì dễ bị trượt giá khi khớp lệnh và tốn phí môi giới

Mô hình Rectangle ở đáy – hướng phá vỡ

Mô hình Rectangle ở đáy phá vỡ xuống dưới khoảng 55% tổng thời gian

Trung bình mức giảm/tăng sau phá vỡ

Và trung bình mức tăng tối đa trước khi giá có một đợt điều chỉnh 20% sau khi phá ngưỡng lên phía trên là 46%; còn khi phá ngưỡng xuống phía dưới thì con số này là 14%.

Mô hình Rectangle ở đỉnh – phá vỡ lên trên

Mô hình Rectangle ở đỉnh phá vỡ lên trên khoảng 68% tổng thời gian

Trung bình mức tăng/giảm sau phá vỡ

Và trung bình mức tăng tối đa trước khi giá có đợt điều chỉnh khoảng 20% sau khi phá vỡ lên phía trên là 39%; và con số này khi phá vỡ xuống phía dưới là 17% (theo Bulkowski, 2005)

Mục tiêu giá

Theo phân tích kĩ thuật, mục tiêu giá ở mô hình này bằng đồ cao của mô hình cộng với giá phá vỡ. Tuy nhiên, Bulkowski (2008) dựa trên nghiên cứu của ông đã ghi nhận 4 công thức tính mục tiêu giá cho mô hình RECTANGLE.

- Mô hình Rectangle ở đáy – phá vỡ lên trên:

Đỉnh của Rectangle + ((Đỉnh của Rectangle – đáy của Rectangle) x 85%)

- Mô hình Rectangle ở đáy – phá vỡ xuống dưới:

Đáy của Rectangle – (( Đỉnh của Rectangle – Đáy của Rectangle) x 50%)

- Mô hình Rectangle ở đỉnh – phá vỡ lên trên:

Đỉnh của Rectangle + ((Đỉnh của Rectangle – đáy của Rectangle) x 80%)

- Mô hình Rectangle ở đỉnh –phá vỡ xuống dưới:

Đáy của Rectangle – (( Đỉnh của Rectangle – Đáy của Rectangle) x 63%)

Biểu đồ minh họa mô hình Rectangle ở đáy – phá vỡ lên trên

Biểu đồ trên của Home Depot (HD) minh họa mô hình Rectangle ở đáy (vì giá vào từ phía trên) gồm đường hỗ trợ được tạo bởi ba thung lũng (đáy) và đường kháng cự được tạo bởi ba đỉnh. Nên chú ý vào đoạn “hụt hơi” sau đỉnh thứ bốn, đó là một dấu hiệu định hướng cho sự phá ngưỡng. Theo Bulkowski (2005), đối với Rectangle ở đáy, một sự “hụt hơi”)không hoàn toàn hồi lại xuống đường hỗ trợ thì thường gợi chính xác sự phá vỡ cao hơn 81% tổng thời gian; trong khi đó, một “sự giảm nhẹ” không hoàn toàn tăng đến đường hỗ trợ thì gợi ý chính xác sự phá vỡ xuống dưới 83% tổng thời gian.

Biểu đồ minh họa mô hình Rectangle ở đáy – phá vỡ xuống dưới

Biểu đồ trên của 3M (MMM) là một mẫu hình HCN ở đáy và tạo sự phá ngưỡng xuống dưới hỗ trợ. Trước khi xuất hiện mô hình, giá đang giảm mạnh và đi vào từ phía trên, từ đó tạo ra một mô hình HCN ở đáy đối lập với mô hình HCN đỉnh. Một HCN với 5 đáy tạo ra một vùng hỗ trợ. Lưu ý, mặc dù không được thể hiện ở biểu đồ trên, vùng hỗ trợ này có mức giá tương đường với mức giá của vùng hỗ trợ 6 tháng trước đó. Đường kháng cự thì được tạo bởi 4 đỉnh. Chú ý phần phá vỡ khá mạnh ở đỉnh thứ ba; tuy nhiên, giá không giữ nguyên lực tăng vì nó đã đóng thanh giá ở đường kháng cự thay vì trên đường kháng cự.

Cũng cần chú ý phần “hụt hơi” sau đáy thứ 5 báo hiệu một sự phá ngưỡng xuống dưới. Một biểu hiện thú vị khác ở biểu đồ này đó là một sự phá ngưỡng bằng khoảng trống giá giảm xuống bên dưới đường hỗ trợ; như vậy, nhà giao dịch chỉ có thể đặt lệnh bán ra vào đầu ngày của ngày ngay sau khi có khoảng trống giá giảm đó và lỡ mất khá nhiều lợi nhuận. Tuy vậy, nếu nhà giao dịch thật sự bán vào lúc mở cửa và sử dụng công thức tính mục tiêu giá (Đáy trừ độ cao của hình chữ nhật), người đó sẽ bảo toàn được lệnh

trước mức hồi lại mạnh của giá sau đó.

Biểu đồ minh họa mô hình Rectangle ở đỉnh – phá vỡ xuống dưới

Biểu đồ của AT&T (T) cho thấy một mô hình HCN ở đỉnh (vì giá vào từ phía dưới) với đường kháng cự tạo bởi ba đỉnh và đường hỗ trợ tạo bởi ba đáy. Chú ý ở đáy thứ 3, một sự hụt hơi xảy ra khi giá thất bại trong việc vượt lên trên kháng cự; điều này dự đoán cho một sự phá vỡ xuống bên dưới. Theo Bulkowski (2005), với HCN ở đỉnh, một sự giảm nhẹ mà không hồi lại hoàn toàn đến đường hỗ trợ thì dự đoán một sự phá vỡ lên trên chính xác khoảng 89% tổng thời gian; trong khi đó, một sự giảm nhẹ mà không tăng hoàn toàn đến đường phá vỡ thì dự đoán một sự phá vỡ xuống dưới đúng 61% tổng thời gian.

Biểu đồ minh họa cho mô hình Rectangle ở đỉnh – phá vỡ lên trên

Một hình chữ nhật hơi dốc xuống với sự phá vỡ lên trên được minh hoạ trong biểu đồ trên của 20+ Year Treasury Bond ETF (TLT). Ba đáy tạo thành 1 đường hỗ trợ và ba đỉnh tạo thành một đường kháng cự. Chú ý rằng sự giảm nhẹ sau đáy thứ ba thất bại trong việc dự đoán hướng của sự phá ngưỡng, nhưng không ảnh hưởng gì bởi vì bạn chỉ ra quyết đinh mua hoặc bán khi giá đóng cửa thanh giá trên vùng kháng cự hoặc dưới vùng hỗ trợ mà thôi.