Bài 34 Mô hình giá Cup and Handle – Cốc và Tay cầm

Mô hình Cup and Handle

Mô hình Cup and Handle xuất hiện trong một xu hướng tăng. Phần cốc của mô hình Cup and Handle là một sự hồi giá từ xu hướngtăng trước đó và xuất hiện khi giá bắt đầu giảm nhẹ, sau đó đến đáy tăng nhẹ một lần nữa hình thành một hình dạng hình chữ “U”. Phần tay cầm là một sự hồi giá đi xuống ở bên phải của phần cốc (gọi là môi cốc) và sau đó là sự đảo chiều trở lên theo hướng mức giá đỉnh bên trái của cốc; nó thường nhọn hơn nên có hình dạng chữ “V” và phần tay cầm không giảm nhiều như phần cốc. Tín hiệu mua được kích hoạt khi giá vượt qua đỉnh bên phải của phần cốc.

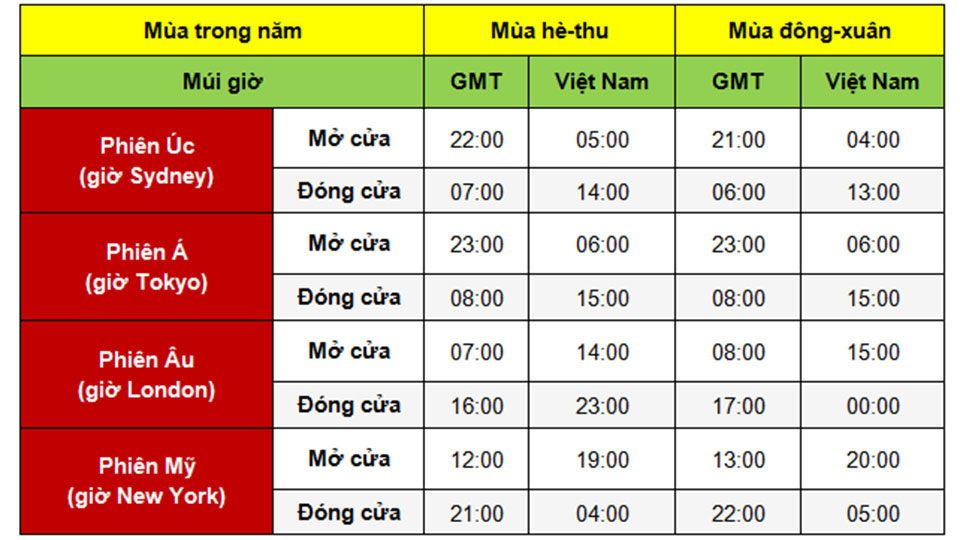

Vòng thời gian trung của một mô hình Cup and Handle

Chiều cao trung bình của mô hình Cup and Handle

Theo William O’Neil (2002), mô hình Cup and Handle thường hình thành trước một xu hướng tăng từ 30% trở lên và phải mất từ 7 đến 65 tuần để hình thành, nhưng đa số là 3-6 tháng; Ngoài ra, khoảng cách giữa đầu của cốc và đáy của cốc là 12% đến 15%, nhưng có thể lên đến 33% (p. 124). Kirkpatrick & Dahlquist cho rằng rằng khối lượng thường giảm ở phía bên trái của cốc và sau đó tăng ở phía bên phải của cốc (2010, p. 325).

Mức tăng trung bình của mô hình Cup and Handle sau khi phá vỡ

Nghiên cứu của Bulkowski (2005) cho thấy mức tăng trung bình của mô hình này sau khi phá vỡ là 34%. Bulkowski còn đưa ra mục tiêu giá cho mô hình sau khi phá vỡ:

- Cup and Handle

Giá phá vỡ + ((Giá cao nhất của một trong hai bên cốc – Giá thấp nhất của đáy cốc)x 50%)

- Cup and Handle đảo ngược

Giá phá vỡ – ((Chiều cao của tay cầm) x 47%)

Tâm lý giao dịch của mô hình Cup and Handle

Tâm lý giao dịch của mô hình này là như sau: Phần chữ “U” của cốc là nơi giá giảm nhẹ và sẽ làm nản chí các nhà đầu cơ. Điều này thường được cho thấy bằng một sự suy giảm khối lượng giao dịch ở phần bên trái của cốc. Khi giá đạt tới một mức mà các tổ chức và những người giao dịch lớn thấy được giá trị, họ sẽ bắt đầu tích lũycổ phiếu, điều này thể hiện một sự gia tăng về khối lượng. Tuy nhiên, khi giá chạm tới mức của đỉnh phía bên trái của phần cốc thì giá ở đó đóng vai trò là một đường kháng cự và các nhà giao dịch sẽ bắt đầu chốt lời. Việc bán này góp phần tạo ra phần tay cầm của mô hình. Các nhà giao dịch lại cố gắng mua thêm một lần nữa và giá lại đạt đến khu vực kháng cự (mức giá môi bên phải của cốc). Khi giá vượt qua đường kháng cự thì thời gian tích lũy giá kéo dài nhiều tháng xem như đã kết thúc và giá tiếp tục tăng. Sự phá vỡ này cũng đồng thời thu hút được sự chú ý của những người giao dịch theo hướng mạnh và những người này đã giúp tăng thêm khối lương giao dịch và tạo sức mạnh hơn nữa cho sự phá vỡ. However, if prices failed to breakout, then a solid area of resistance that has been tested three times now and has held has been established which is very bearish for the chart. Tuy nhiên, nếu giá thất bại trong việc phá vỡ, thì xem như vùng kháng cự đã được kiểm chứng 3 lần và đã được thiết lập như là yếu tố tạo khả năng giảm giá trên biểu đồ.

Mô hình Cup and Handle đảo ngược

Một biến thể khác của mô hình Cup and Handle chính là mô hình đảo ngược. Xu hướng trước của mô hình có thể là xu hướng tăng hoặc xu hướng giảm. Bulkowski (2005) giải thích là với mô hình Cup and Handle đảo ngược thì giá thật ra tăng trước mô hình hơn một nửa thời gian. Ngày sau đó, giá bắt đầu tăng nhẹ và từ từ tạo thành một đầu cong và tiếp theo giá lại đi xuống tạo thành hình mái vòm chữ “n”. Phần tay cầm là sự hồi giá hướng lên của phần môi phải của cốc và sau đó đảo chiều đi xuống hướng về phía mức giá của phần môi trái của cốc; phần này thì có hình “^” và nó không tăng nhiều bằng đỉnh của phần cốc. Tín hiệu bán được kích hoạt khi giá vượt qua đáy của môi bên phải của cốc.

Tín hiệu bán của mô hình Cup and Handle đảo ngược

Theo Bulkowski (2005), mức trung bình giảm tối đa của mô hình này là 16%.

Biểu đồ minh họa cho mô hình Cup and Handle

Biểu đồ của Gold ETF (GLD) cho thấy một xu hướng tăng trước khi xuất hiện mô hình Cup and Handle, sau đó là một xu hướng giảm tạo nên phần bên trái của cốc và giá lại tiếp tục tăng từ từ tạo thành phần bên phải của cốc. Tiếp theo giá phá vỡ xu hướng tăng của bên phải cốc và đi xuống hình thành phần tay cầm. Giá đảo chiều theo hình dạng chữ “V” tăng đến mức giá cao nhất của môi phải cốc và khi vượt qua môi phải thì giá tiếp tục tăng lên.

Biểu đồ minh họa cho mô hình Cup and Handle đảo chiều

Biểu đồ của Unity SPDR ETF (XLU) cho ta thấy một mô hình Cup and Handle đảo chiều. Sau một xu hướng giảm, giá đảo chiều tạo thành một hình mái vòm hình thành phần cốc. Sau đó giá lại hồi giá trở lên rồi lại giảm xuống đến mức giá của môi phải hình thành phần tay cầm. Khi giá tiếp tục vượt qua mức giá của môi phải thì đó là một tín hiệu bán vì giá sẽ tiếp tục đi xuống.