Bài 8 Mô hình giá Hai đỉnh – Double Top

Mô hìnhHai đỉnh – Double Top

Mô hình Hai đỉnh nhìn giống như chữ cái “M”. Mô hình Hai đỉnh này được hình thành khi một đỉnh mới được tạo ra và theo sau là một sự hồi lại theo xu hướng giảm; phần giữa của chữ “M” này được gọi là đáy hoặc rãnh.

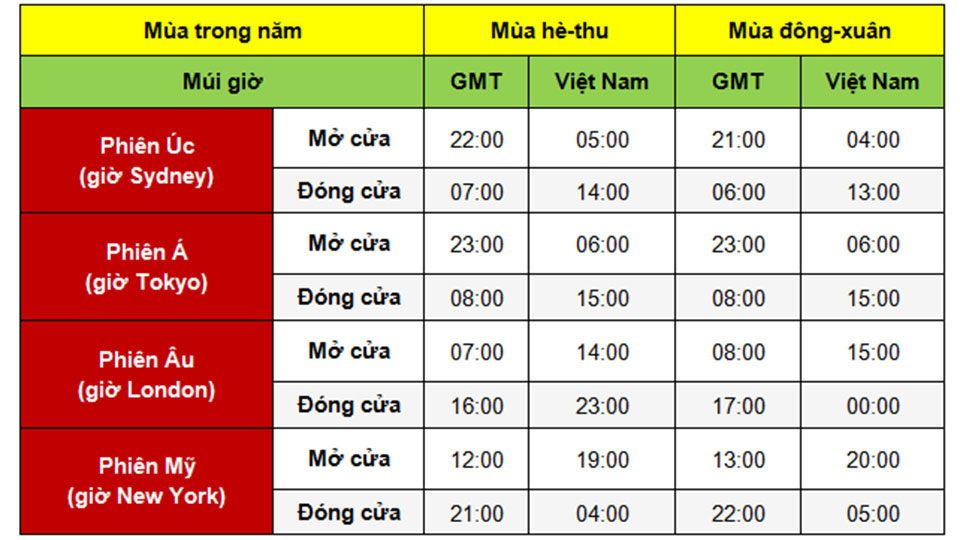

Đáy và mối quan hệ với các đỉnh trong mô hình Hai đỉnh

Kirkpatrick & Dahlquist (2010) cho rằng đáy giữa của mô hình Hai đỉnh nên ở thấp hơn đỉnh của thanh giá cao nhất khoảng 10%. Sau khi hồi lại, giá sẽ tăng lên một lần nữa đến mức giá của đỉnh trước và từ đó, giá sẽ bị ngăn lại bởi vùng kháng cự.

Mối quan hệ của đỉnh trái và đỉnh phải trong mô hình Hai đỉnh

Khoảng thời gian giữa các đỉnh trong mô hình Hai đỉnh

Theo Bulkowski (2005), mức giá ở mô hình hai đỉnh nên chênh lệch nhau khoảng 3-5% và cách biệt trong khoảng thời gian từ 2 đến 7 tuần; còn nếu giá bước sang tuần thứ 8 trở thì mức độ hiệu quả của mô hình sẽ bắt đầu giảm đi đáng kể; với sự dao động khá nhỏ, double top sẽ đạt hiệu quả cao nhất khi chúng xuất hiện trong 1/3 vùng giá cao nhất năm. Một khi giá phá vỡ xuống phía dưới của mức giá được tạo bởi đáy giữa, thì một tín hiệu tín hiệu bán được thiết lập.

Tâm lí giao dịch của mô hình Hai đỉnh

Tâm lí giao dịch của mô hình Hai đỉnh được đưa ra như sau: Đỉnh đầu tiên của mô hình chỉ là sự nối tiếp của xu hướng tăng trước đó và nó đã tạo một đỉnh giá cao hơn. Đáy giữa của mô hình là một sự củng cố giá đã được kì vọng sau khi có đỉnh cao hơn. Tuy nhiên, vấn đề xảy ra khi giá tăng lên từ đáy giữa đó và cố gắng tạo thêm một đỉnh cao hơn nữa cho xu hướng tăng. Những người giao dịch đã cố gắng đẩy giá đi thật cao và xa, nhưng khi giá không thể vượt quá đỉnh trước đó thì các nhà giao dịch lại trở nên lo lắng. Một khi đáy giữa này bị phá vỡ, thì xu hướng tăng xem như chấm dứt. Giá không còn có thể tạo ra những đỉnh cao hơn (định nghĩa của xu hướng tăng bao gồm việc tạo ra các đỉnh cao hơn) và lúc đó, khi đáy của rãnh đã bị phá vỡ xuống dưới, thì một đáy mới đã được hình thành (định nghĩa của xu hướng giảm bao gồm việc tạo ra các đáy thấp hơn). Như vậy, xu hướng tăng đã dừng lại và một xu hướng giảm mới bắt đầu; các nhà giao dịch được kì vọng sẽ bám theo xu hướng này và đẩy giá đi xuống thấp hơn nữa.

Mục tiêu giá của mô hình Hai đỉnh

Khi tính toán mục tiêu giá sau tín hiệu bán, Bulkowski (2005) đã đưa ra công thức như sau:

- Mục tiêu giá mô hình Hai đỉnh:

Giá của đáy giữa – [(giá cao nhất của hai đỉnh – giá của đáy giữa) x 70%]

Bốn dạng của mô hình Hai đỉnh

Mô hình này có bốn kiểu mẫu điển hình: Adam-Adam, Adam-Eve, Eve-Adam và Eve-Eve. Mô hình tại đỉnh mà tạo hình chữ “A” s, thường là sự kiện trong ngày, được gọi là “Adam” . Trong khi đó, mô hình ở đáy kéo dài nhiều ngày thường có hình dạng tròn chữ “n” được gọi là “Eve” s.

- Dạng 1 : Mô hình Hai đỉnh Eve-Eve

Mô hình Hai đỉnh Eve-Eve (EE) xuất hiện khi trong mô hình có hai đỉnh tròn “n”. Bulkowski (2005) đánh giá Mô hinh Hai đỉnh Eve-Eve là dạng hiệu quả nhất trong bốn dạng và nó có thể đạt mức lợi nhuận đến 18%.

- Dạng 2 : Mô hình Hai đỉnh Adam-Adam

Mô hình Hai đỉnh Adam-Adam có hai đỉnh nhọn liên tiếp hình chữ “A”. Theo Bulkowski (2005), dạng Adam-Adam là mẫu hình tốt nhất thứ hai trong bốn dạng và có mức trung bình tạo đáy thấp nhất (lowest low) sau khi giá phá vùng đáy M là 19% (trước khi có bất kỳ đợt hồi nào tăng lại 20%)

Biểu đồ minh họa cho Mô hình Hai đỉnh Adam-Adam

Biểu đồ trên của United Technologies (UTX) minh họa một mô hình Hai đỉnh trong xu hướng tăng. Mỗi phần đỉnh bao gồm một thanh giá ngày cao và nhọn. Trong ví dụ này, sau khi giá giảm xuống dưới mức thấp nhất của đáy giữa (đường màu xanh), một tín hiệu bán được đưa ra. Thông thường, sau tín hiệu bán, giá sẽ hồi theo hướng lên, gọi là sự hồi lại. Nghiên cứu của Bulkowski chỉ ra rằng khoảng 61% double top AA sẽ có sự hồi lại (2005). Tuy nhiên, trong biểu đổ trên, giá đã không bị hồi lại và tiếp tục đi xuống.

- Dạng 3 : Mô hình Hai đỉnh Adam-Eve

Mô hình Hai đỉnh Adam-Eve (AE) bao gồm đỉnh đầu tiên nhọn như hình chữ “A” và đỉnh thứ hay hơi tròn như hình “n”. Bulkowski (2005) đánh mô hình này có sự thể hiện khá “nghèo nàn” với trung bình mức giảm tối đa kể từ tín hiệu bán chỉ là 18%.

- Dạng 4 : Mô hình Hai đỉnh Eve-Adam

Mô hình Hai đỉnh Eve-Adam được thể hiện bởi phần đỉnh đầu tiên ngày tròn như hình chữ “n” tạo bởi nhiều thanh giá. Đỉnh thứ hai thì nhọn như hình chữ “A”, thường là thanh giá một ngày. Bulkowski (2005) và những nghiên cứu của ông cho thấy dạng Eve – Adam có trung bình mức giảm tối đa là 15%.

- Biểu đồ minh họa cho mô hình Hai đỉnh Eve-Adam

Biểu đồ The Ultilities SPDR ETF (XLU) minh họa cho dạng mô hình Hai đỉnh Eve-Adam. Sau một xu hướng tăng, giá bắt đầu đi ngang và đảo chiều trong một khoảng thời gian 10 ngày. Gía giảm mạnh với một thanh giá lớn và bắt đầu đi lên một lần nữa, từ đây tạo ra đáy giữa của mô hình, rồi giá đạt đỉnh sau một tuần tăng với hai thanh giá nhọn cao hơn, hình thành phần đỉnh thứ hai của mô hình. Một khi giá giảm xuống dưới mức thấp nhất của đáy giữa (đường màu xanh), tín hiệu bán được kích hoạt. Ngày thứ ba sau tín hiệu bán, giá đã hồi lại một chút và tiếp tục xu hướng đi xuống của nó.