Quản lý rủi ro trong đầu tư

Quản lý rủi ro trong đầu tư forex là yếu tố hàng đầu mà bất kỳ nhà đầu tư forex chuyên nghiệp nào cũng đều phải quan tâm và nắm vững. Nếu một nhà đầu tư chỉ chú tâm đến các phương pháp giao dịch mà quên đi việc bảo toàn nguồn vốn thì nhà đầu tư đó sẽ rất khó có thể tồn tại lâu dài và kiếm được lợi nhuận bền vững trên thị trường forex.

Rủi ro trên thị trường forex là gì?

Rủi ro trên thị trường forex là rủi ro thua lỗ mất một phần hoặc toàn bộ số vốn đầu tư khi nhà đầu tư thực hiện công việc đầu tư hoặc giao dịch forex. Có rất nhiều nguyên nhân dẫn đến những rủi ro này, bao gồm các yếu tố chủ quan như thiếu kiến thức, thiếu kinh nghiệm, không có phương pháp quản lý rủi ro phù hợp hoặc khách quan như các sự kiện kinh tế chính trị mang tính bất ngờ.

Vì sao cần quản lý rủi ro khi thực hiện công việc đầu tư forex?

Như đã trình bày bên trên, rủi ro dẫn đến khả năng mất một phần hay toàn bộ vốn của một nhà đầu tư khi thực hiện công việc đầu tư, vì vậy, quản trị rủi ro giúp nhà đầu tư xác định được rủi ro trước khi tiến hành giao dịch, giúp họ có thể nắm được cụ thể mức thua lỗ trong từng trường hợp đầu tư sẽ ra sao, tối thiểu và tối đa thế nào để quyết định quy mô đầu tư, thời điểm đầu tư, thời điểm kết thúc việc đầu tư và những yếu tố liên quan khác.

Đối với những nhà đầu tư forex cá nhân hoặc nhà đầu cơ (Trader) thì từ quản lý vốn – money management – được sử dụng phổ biến hơn so với quản lý rủi ro – risk management, tuy nhiên, quản lý rủi ro mang ý nghĩa rộng lớn hơn vì nó không chỉ đề cập về vấn đề vốn mà còn là những vấn đề khác mà trader phải đối mặt với các rủi ro khác như hệ thống máy tính dùng để giao dịch, đường truyền internet… Tất cả các yếu tố đó đều cấu thành nên rủi ro mà Trader phải đối mặt

Quản lý vốn dành cho Trader là gì?

Quản lý vốn dành cho Trader thường xoay quanh các vấn đề như xác định mức độ % chịu rủi ro (số tiền chấp nhận thua lỗ) trước khi vào lệnh, vùng đặt dừng lỗ hợp lý, cách thức thay đổi dừng lỗ, chốt lời, cách thoát lệnh từng phần hoặc toàn bộ, cách nhồi thêm lệnh vào thị trường…

Thường các Trader tập trung trước hết vào việc xác định sẽ rủi ro bao nhiêu % tài khoản cho mỗi lệnh giao dịch.

Mỗi Trader sẽ có một cách thức quản lý vốn khác nhau, được hình thành từ kiến thức và kinh nghiệm giao dịch riêng

Tầm quan trọng trong quản lý vốn cho Trader

Một khi tài khoản giao dịch đã bị sụt giảm thì việc gỡ lại số tiền đã thua lỗ là điều khó khăn hơn nhiều. Nếu đã thua lỗ 50% số vốn ban đầu thi Trader cần phải kiếm lại mức lợi nhuận lên đến 100% cho số vốn còn lại thì mới về mốc hòa vốn. Đặc biệt, nếu Trader đã thua lỗ đến 90% vốn ban đầu thì họ cần phải kiếm được mức lợi nhuận 1000% cho số vốn còn lại thì tài khoản mới được như lúc trước. Khả năng này là cực kỳ khó xảy ra.

Qua ví dụ trên, chúng ta sẽ thấy được tầm quan trọng của việc quản lý vốn, đó là nó sẽ giúp chúng ta vẫn còn vốn để tiếp tục giao dịch forex sau khi đã thua lỗ thậm chí là vài lệnh liên tiếp.

Quản lý vốn chặt chẽ còn giúp ích điều gì?

Ngoài việc tránh cho tài khoản bị thua lỗ đến mức khó có thể phục hồi được, việc quản lý vốn chặt chẽ còn giúp ích cho Trader ở những điểm sau:

Tránh tạo gánh nặng tâm lý

Khi Trader chọn được một mức chấp nhận rủi ro hợp lý (ví dụ mỗi lệnh thua lỗ tối đa từ 1% đến 2% tài khoản) thì họ sẽ không bị tác động về tâm lý sau khi thua lỗ. Nếu chọn mức chấp nhận rủi ro lớn thì sau mỗi lần thua lỗ, trader sẽ dễ bị tâm lý sợ hãi không dám vào lệnh, hoặc tâm lý giao dịch “trả thù” dẫn đến vào lệnh lớn, vào lệnh thiếu kỷ luật, hậu quả là có thể thua lỗ nặng nề hơn.

Giữ vững đam mê thực hiện công việc Trading

Việc thua lỗ lớn, thua lỗ nhanh cũng dẫn đến một hệ quả về tâm lý khác, đó là làm suy giảm đam mê thực hiện công việc giao dịch của Trader (bên cạnh việc suy giảm nguồn vốn). Đây là yếu tố quan trọng hàng đầu khiến Trader sớm rời bỏ công việc.

Chấp nhận rủi ro trong đầu tư forex bao nhiêu thì đủ?

Con số thông dụng được nhiều Trader sử dụng là mức 2%, tức là mỗi giao dịch không nên rủi ro quá 2% tài khoản. Nếu một Trader tham gia giao dịch Forex với số vốn là 1.000 USD thì anh ta không nên rủi ro quá 20 USD cho mỗi lệnh giao dịch. Tất nhiên là mỗi trader lại chọn cho mình 1 con số riêng, phù hợp với khả năng chịu rủi ro của bản thân.

Hãy nghe 1 số chuyên gia tư vấn con số này nhé:

- Quy tắc đầu tiên để tồn tại là : đừng bao giờ rủi ro quá 1% vốn trong bất kỳ trade nào – Larry Hite

- Hạn chế rủi ro tối đa là 2% vốn cho mỗi lệnh – Peter Brandt

Những yếu tố khác Trader cần xác định để tăng sự hiệu quả của việc quản lý vốn:

Bên cạnh con số % rủi ro cho mỗi giao dịch như đã trình bày bên trên, Trader có thể xác định thêm 1 số yếu tố khác cho kế hoạch quản lý vốn của bản thân như:

- Tổng thua lỗ trong ngày giao dịch forex: tỷ lệ % vốn tối đa được phép thua lỗ của Trader trong một ngày giao dịch. Nếu thua lỗ chạm mức này thì Trader ngưng giao dịch ngày đó.

- Số lệnh lỗ liên tiếp phải tạm ngưng giao dịch forex: Nếu là daytrader – người giao dịch trong ngày – thì sau khoảng 3 trade liên tiếp mà lỗ thì nên nghỉ 1 thời gian, tầm 10 – 30 phút. Lý do là (1) tránh tâm lý giao dịch trả thù, dẫn đến phá vỡ kế hoạch giao dịch, (2) thị trường có thể đang trong giai đoạn hỗn loạn hoặc không phù hợp với phong cách giao dịch quen thuộc của chúng ta, vì vậy việc ngưng lại 1 thời gian giúp chúng ta vượt qua giai đoạn đó, (3) thư giãn đầu óc 1 tý sẽ giúp nâng cao hiệu quả trading sau đó hơn.

- Tỷ lệ % lỗ phải chấm dứt ngày giao dịch: Xác định 1 mốc thua lỗ nhất định mà trader sẽ chấm dứt ngày giao dịch đó. Tỷ lệ có thể 5-10% tùy trader. Ví dụ như trong ngày giao dịch đó Trader thua lỗ 10% kể từ mốc tài khoản cao nhất trong ngày (cụ thể tk có 1000, đầu phiên ăn 50u thành 1050, nhưng nếu lỗ 10% còn 945) thì chấm dứt ngày giao dịch.

- Số ngày lỗ chấm dứt tuần giao dịch: Nếu trong 2-3 ngày liên tiếp là lỗ (đối với daytrader) thì ngưng giao dịch hết tuần. Mục đích nhằm ổn định tâm lý và tránh giai đoạn thị trường khó lường.

- Tổng thua lỗ trên tài khoản để tạm chấm dứt giao dịch thật: tỷ lệ % vốn tối đa mà Trader thua lỗ trên toàn tài khoản (ví dụ 30% – 50% tài khoản). Nếu chạm mốc này thì Trader ngưng giao dịch và chuyển sang đánh giá lại hệ thống giao dịch của mình hoặc chuyển sang giao dịch tài khoản demo để luyện tập lại

- Mức lợi nhuận / thua lỗ để tăng / giảm khối lượng giao dịch: Trader nên thiết lập sẵn một mốc tăng trưởng lợi nhuận nào đó (ví dụ 30% tài khoản) để cho phép bản thân nâng khối lượng giao dịch lên (ví dụ tăng thêm 0.2 lot), hoặc mốc thua lỗ nào đó để bắt buộc bản thân giảm khối lượng giao dịch xuống

Quy trình thực hiện quản lý vốn khi giao dịch forex

Như đã trình bày, yếu tố cơ bản nhất trong việc quản lý vốn của 1 trader là xác định tỷ lệ % chấp nhận thua lỗ cho 1 lệnh, tức là chấp nhận thua lỗ bao nhiêu tiền cho mỗi giao dịch. Đây là con số quan trọng cần phải được xác định trước khi vào lệnh.

Quy trình tính toán trước khi vào lệnh là như sau:

(1) Xác định điểm vào lệnh ➔ (2) xác định điểm dừng lỗ ➔ (3) xác định điểm chốt lời ➔ (4) tính toán tỷ lệ lợi nhuận / rủi ro ➔ (5) xác định khối lượng lệnh ➔ (6) vào lệnh ➔ (7) quản lý lệnh đang giao dịch ➔ (8) chốt / thoát lệnh

Quá trình này sẽ diễn ra xuôi từ đầu đến cuối. Nếu Trader cảm thấy không rõ ràng ở bất cứ bước nào, đặc biệt ở 5 bước đầu tiên, thì nên ngưng việc đặt lệnh lại, vì những rủi ro chưa được lường trước đó có thể khiến Trader thua lỗ nhiều hơn mức mong muốn.

Giải thích một số từ ngữ:

- Điểm vào lệnh: Điểm đặt lệnh mua hoặc bán

- Điểm dừng lỗ : Điểm mà tại đó hệ thống sẽ tự động đóng toàn bộ lệnh hiện có nhằm tránh thua lỗ thêm cho Trader

- Điểm chốt lời: Điểm mà tại đó hệ thống sẽ tự động đóng toàn bộ lệnh hiện có nhằm thu lợi nhuận về cho Trader.

- Tỷ lệ lợi nhuận / rủi ro (reward / risk ratio) : tỷ lệ giữa lợi nhuận kỳ vọng và rủi ro chấp nhận khi vào lệnh. Ví dụ nếu dự kiến có thể chốt lời 1 giao dịch với lợi nhuận 3 usd và mức rủi ro dừng lỗ cho giao dịch đó là 1 usd thì tỷ lệ này là 3 (3/1). Thường tỷ lệ này càng lớn càng tốt. Phổ biến nên khoảng từ 1.5 trở lên. Trader thường không vào những giao dịch có tỷ lệ này bằng hoặc nhỏ hơn 1, vì như vậy có nghĩa là Trader sẽ chịu lỗ một khoản tiền nhất định để kiếm về một khoản tiền nhỏ hơn khoản tiền chịu lỗ, như vậy là không hợp lý.

- Khối lượng lệnh: số lot mà trader dự kiến sẽ giao dịch

Ví dụ về quy trình thực hiện quản lý vốn trong đầu tư forex:

Trader A mở một tài khoản giao dịch Forex với mức ký quỹ là 3.000 USD. Trader A xác định chấp nhận rủi ro 2% cho mỗi lệnh mình giao dịch, cụ thể là 60 USD. Trader A thường giao dịch cặp tiền EURUSD và A tính được rằng giá trị 1 pips của EURUSD khi giao dịch 0.1 standard lot (hay tương đương 1 mini lot) (1 lot chuẩn = 10 mini lot) là 1 USD. Trader A đang chuẩn bị vào lệnh cặp EURUSD với lệnh bán trong vùng 1.0660 (giá bid), dừng lỗ dự kiến đặt tại 1.0675 (giá ask), tức là 15 pips kể từ điểm vào lệnh, và chốt lời ở 1.0630.

Hãy thực hiện quy trình nói trên để xem A có nên vào lệnh này hay không nhé:

- Xác định điểm vào lệnh : 1.0660

- Xác định điểm dừng lỗ : 1.0675 (15 pips)

- Xác định điểm chốt lời : 1.0630 (30 pips)

- Xác định tỷ lệ lợi nhuận / rủi ro : 30 pips / 15 pips = 2. Như vậy là hợp lý. Trader kỳ vọng bỏ 1 đồng rủi ro để kiếm về 2 đồng lợi nhuận kỳ vọng.

- Xác định khối lượng lệnh : do Trader đặt dừng lỗ là 15 pips và có mức chịu rủi ro là 60 USD ➔ Trader có thể vào lệnh với khối lượng là 0.4 standard lot (tương đương 4 mini lot)

5 bước xác định đầu đã xong, Trader A có thể vào lệnh và thực hiện quy trình quản lý lệnh theo phương pháp riêng của mình

- Vào lệnh : Trader có thể dùng lệnh trực tiếp (market order) hoặc các loại lệnh chờ (limit, stop) để hỗ trợ quá trình vào lệnh và quản lý rủi ro. Lưu ý sau khi vào lệnh xong thì cần phải đặt dừng lỗ ngay lập tức và không nên thay đổi dừng lỗ hoặc xóa dừng lỗ không theo kế hoạch giao dịch.

- Quản lý lệnh đang giao dịch: quản lý lệnh được thực hiện bằng cách dời dừng lỗ về hòa vốn, chốt lệnh 1 phần, chốt lệnh toàn bộ, nhồi thêm lệnh…theo kế hoạch giao dịch

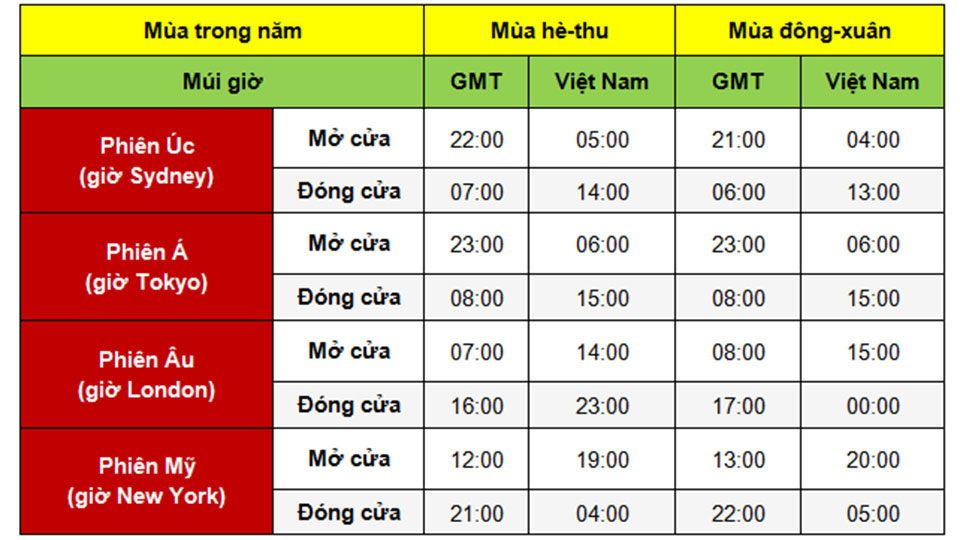

- Chốt / thoát lệnh: sau khi vào lệnh thì tùy theo phương pháp và kế hoạch giao dịch cá nhân mà Trader A có giải pháp chốt / thoát lệnh khi giá chạm vào mục tiêu chốt lời, hoặc đi ngược hướng và chạm vào dừng lỗ. Có nhiều trường hợp Trader có thể thoát lệnh sớm, như khi đến giờ công bố tin quan trọng, hoặc hết phiên giao dịch, hoặc Trader không thể quản lý được lệnh đó, hoặc có nhiều yếu tố bất ngờ xảy ra.

Việc tuân thủ quy trình 8 bước trên là điều tối quan trọng giúp Trader có thể quản lý vốn hiệu quả khi thực hiện việc giao dịch trên thị trường tài chính nói chung và Forex nói riêng.

Kết luận

Khi tham gia đầu tư hoặc giao dịch trên thị trường forex thì yếu tố hàng đầu mà Trader cần quan tâm đó là đảm bảo an toàn cho nguồn vốn của mình. Một khi đã có giải pháp quản lý vốn hiệu quả thì Trader mới có thể tồn tại và tìm kiếm lợi nhuận bền vững được.